信托公司赚钱能力怎么样 不能完全说是“浮亏”

2020-05-12 15:28:04 来源:金融时报

“受人之托、代人理财”是信托的本源,那么,信托公司的创利能力怎么样,帮投资者赚钱了吗?《金融时报》记者查询已披露的66家年报发现,66家信托公司都在为投资者创造价值,但为投资者创利也显现出一定的集中度,行业头部机构一直较为稳定,经营业绩、为投资者分配利润都保持前列,有些信托公司则显示“余额”或已不足。

盈利水平分化

行业集中度进一步提升

从2018年、2019年数据看,信托公司已分配利润排名较为稳定。排为第一位的仍是中信信托,2019年为投资者分配利润727.1亿元。据《金融时报》记者统计,2019年,排名前10位的信托公司已分配利润总额为4572.2亿元,约占行业66家信托公司已分配信托利润总额的40%,这一占比较2018年提高了近2个百分点,显示出行业集中度进一步提升。排名后10位的信托公司已分配信托项目利润总额为331.7亿元,占全行业的2.9%,与上年的2.62%差异不大。

《金融时报》记者统计发现,2019年已分配利润达300亿元以上的有13家;连续两年在行业前10的机构有6家,分别是中信信托、华能信托、建信信托、交银信托、中融信托、中航信托,均为400亿元以上;2019年新晋前10的有4家信托公司,其中,光大信托、五矿信托、上海信托提升明显,2019年该指标分别为384.9亿元、367.1亿元和359.8亿元;华润信托、平安信托、兴业信托2019年跌出前10,但仍保持在300亿元以上行列;渤海信托也从前10出列,已分配利润为275.4亿元,比上年减少127.9亿元。

数据显示,66家信托公司或多或少都为受益人分配了利润,但受制于金融市场客观环境以及信托公司自身转型的压力,信托公司的“创富”能力也受到不同程度影响。《金融时报》记者梳理有可比数据的信托公司发现,2019年,18家公司已分配利润较上年实现增长;有42家公司较上年下降,有的近乎“腰斩”,华融信托2019年和2018年已分配信托项目利润分别是60.6亿元和163.7亿元。

另外,66家信托公司年报中,约有12家公司期末未分配利润为负数,表现为:已分配的信托利润多于可供分配的利润,还有的信托公司可供分配利润为负。业内人士认为,这从表面上看就是“入不敷出”,也可能是为了保证承诺的信托收益,将部分其他业务的利润进行了分配。《金融时报》记者就此问题咨询了部分信托公司财务人员,财务人员说法大致有两种,一是可供分配和已分配没有直接关系,不是有收入才能分配,很多项目没有产生收入,但有现金流就能分配;另一说法是,这类问题主要是证券类信托项目亏损导致,有些产品由于结构化安排,要给优先级分配固定收益,损失由劣后级承担,但由于信托没有终止清算,所以多年来都在信托项目账上。陕国投信托2019年年报显示,该公司期末末分配信托利润为-146.7亿元,当年已清算的主动管理型信托项目中,证券投资类项目110个,合计377.19亿元,此类项目加权平均实际收益率为-15.21%,低于其他项目。陕国投表示,出现负值的原因是证券投资信托净值与成立规模的差额所造成。《金融时报》记者查询发现,期末未分配利润为负值的信托公司中,民生信托、华澳信托、厦门信托已清算的项目中证券投资类加权平均实际收益率均为负值。

已清算信托产品收益率

较上年稳中略升

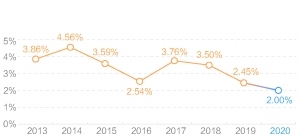

从全行业看,截至2019年年末,信托全行业平均年化综合实际收益率为5.49%。从已公布的66家信托公司年报数据看,2019年,已清算结束的集合类信托项目加权平均实际收益率数据的行业均值,与2018年相比略有上升。据《金融时报》记者不完全统计,2019年,66家信托公司已清算结束的集合类信托项目共7276个,平均实际收益率行业均值约为5.7%,高于2018年度的5.08%。

就历史数据而言,2013年以来,信托公司集合类信托项目平均收益率为7%至10%,2015年达到最高值9.7%,2016年、2017年分别下跌至8.26%、7.3%,近年呈现下行趋势。

从2019年单个公司的集合类信托项目收益率来看,只有2家公司该指标为负值。其中,陕国投该项收益率最低,为-5.22%。而2018年陕国投平均产品清算收益率也为负值,陕国投分析称,这是由于证券投资类信托净值减少的原因,不能完全说是“浮亏”。

对于证券市场投资,国家金融与发展实验室曾刚认为,从长远看,一方面,证券市场改革的不断推进;另一方面,要转型为真正意义上的资管机构,信托公司需要主动提升证券投资能力。两者综合作用,预计投向证券市场的信托资金占比在未来有上升的空间。

针对近年来信托项目收益率的整体情况,中国人民大学信托与基金研究所执行所长邢成告诉《金融时报》记者,近年的信托项目收益率呈现出三个显著的特征:一是在宏观经济增速放缓、行业监管与转型的共同作用下,无论是单一类信托项目,还是集合类信托项目,其平均收益水平都在2017年度之后持续下降,部分信托公司甚至在2020年度已经对其信托项目预期收益率进行下调;二是不同产品间的预期收益分化严重,房地产类信托由于房企融资渠道受限,其项目收益率仍维持高位;而基础产业等信托项目的收益下滑较为明显;三是行业内信托公司基于经营策略和主动管理能力的不同,项目收益水平的差异性日益显著。

相关阅读

- (2020-05-12)信托公司赚钱能力怎么样 不能完全说是“浮亏”

- (2020-05-12)紧跟监管政策 多元应用金融工具服务实体经济发展和人民美好生活需要

- (2020-05-12)失业保险援企稳岗惠及8076万职工 为企业申报提供便利

- (2020-05-12)我国货币政策向实体经济传导更为通畅 助力实体经济回升

- (2020-05-12)给钱就能“拉流水” 故意侵害他人信息权利的行为设定最低赔偿金额

- (2020-05-12)银行互联网贷款将迎“定制版监管” 消费者保护被点题

热点推荐

- (2020-05-12)信托公司赚钱能力怎么样 不能完全说是“浮亏”

- (2020-05-12)信托公司赚钱能力怎么样 不能完全说是“浮亏”

- (2020-05-12)紧跟监管政策 多元应用金融工具服务实体经济发展和人民美好生活需要

- (2020-05-12)紧跟监管政策 多元应用金融工具服务实体经济发展和人民美好生活需要

- (2020-05-12)失业保险援企稳岗惠及8076万职工 为企业申报提供便利

- (2020-05-12)失业保险援企稳岗惠及8076万职工 为企业申报提供便利

猪肉价格真的降了 下半年逐步达到正常的水准是有可

猪肉价格真的降了 下半年逐步达到正常的水准是有可  大众公布在华销量 推进产品攻势 提供多样化、年轻

大众公布在华销量 推进产品攻势 提供多样化、年轻  高江涛掌权斯威汽车 推出“预售抢购模式”及“两级

高江涛掌权斯威汽车 推出“预售抢购模式”及“两级  美国消费数据创历史最糟纪录 未来股市可能会大幅下

美国消费数据创历史最糟纪录 未来股市可能会大幅下  超六成货基收益率跌破2% 收益率短期料继续下探

超六成货基收益率跌破2% 收益率短期料继续下探