国投瑞银二季度展望 提高风险性资产配置应对到来的资金危机

2020-04-22 15:10:31 来源:中国网财经

国投瑞银总经理 王彦杰

2020年一季度新冠病毒肆虐,全球金融市场灾情延烧。缺乏国际间妥善协调的疫情防控,健康问题演变为经济冲击,进一步扩大为金融市场风险,并将再回过头来加剧短期经济局势的恶化。

面对全球主要股市的大幅回撤,A股市场回吐了一季度前期的涨幅,上证指数从1月14日的3127.17高点下滑至2747.21点(截至2020年3月30日)跌幅12.15%,原油、贵金属也大幅下跌,所有资产价格齐跌,正是系统性风险触发前期的典型表现。面对市场巨幅波动的情况,该采取如何的投资策略应对,至为关键。在此,我特别想与投资者分享几个核心观点与建议,同时国投瑞银基金在不同资产类别的投资专家,也会在后续文章中分享对相关主要投资领域的看法。

首先,白银、黄金价格大幅下跌,许多投资者对于这类传统的避险性资产投资价值产生一定的疑惑;而事实上,我认为价格的大幅下跌正为投资者提供良好的投资机会。贵金属的剧烈下跌,主要来自系统性风险发生初期,由于各类资产的快速下跌,短期流动性的需求导致的卖压涌现,这一点可以由俄罗斯作为黄金市场长期买方在近期转为卖方得到验证;在油价重挫的情况下,黄金、白银成为变现美元的最佳工具,同样的情况也发生在其他以石油产出获取美元外汇的国家。

而价格的回升,则取决于金融市场流动性的回复。随着各国货币当局宽松政策加码,以黄金、白银为首的贵金属资产将迎来向好格局;同时从过去金融市场系统性风险事件的经验,可以看到这类资产价格将领先于其他风险性资产反弹。

其次,很多投资者关注股票市场的下跌何时能触底?很遗憾,我没有明确的答案,但更重要的,我认为现在要判断市场触底的点位或时间并不实际,且没有必要。在市场急速下行的阶段,我们更关注的是价格的下滑是否与基本面有明显的脱节,也就是回归到“价值”的追寻。2020年上半年的经济增长,无可避免地将因为经济活动的停摆而受到重击,但是下半年经济成长的快速回升也是大概率事件。

经过第一季度权益市场的回调,我们看到越来越多的优质公司浮现出投资价值;股票市场的分红率,对于长期投资者的吸引力也迅速提升。因此,现阶段专注于自下而上地选股,远比判断市场底部位置更能为投资回报创造价值。

整体来说,我们看好二季度至下半年权益市场的投资机会,基于以下七个原因:

1)国内PMI指数跌落至2008年全球金融风暴的低点,并出现反弹迹象,预示实体经济的逐步回升;

2)所有资产价格同步剧烈下跌,说明了市场过度恐慌的心理;而相较于过去的市场风暴,“失去生命”的风险对投资者带来的恐慌更甚于“失去财富”,大概率提供投资者反向投资机会;

3)突发性的疫情,对实体经济的产出带来预期外的供给面冲击,将导致经济体系库存偏低,引发后续库存回补的反弹;

4)低油价与低利率,将在经济活动恢复正常后,带来消费支出报复性的回升,从而推升下半年的经济增长;(效应持续时间长短,将取决于二季度全球市场失业率的恶化程度)

5)本次市场下跌由疫情扩散引发,类似的“事件驱动”所产生的市场冲击,通常时间远短于因为结构性或经济周期波动带来的负面影响;

6)全球新一轮的货币宽松,将对风险性资产的投资注入活水,高股息率相对于市场利率更具吸引力;

7)全球财政刺激政策的加码,特别是国内“新基建”、“新科技”的加码投资,将有助于权益市场的反弹回升。

小结:以6到12个月的投资周期,我们建议投资者提高对风险性资产的配置,新一轮的全球货币宽松,将对风险性资产带来一波流动性的行情。短期我们首推贵金属投资,以白银、黄金为代表的资产,将成为流动性注入的先期受益者。

权益市场,我们建议投资者二季度在港股及A股市场同时逐步增持,将可在中期带来投资回报;以价值投资为核心,搭配具竞争力的成长行业龙头的产品组合为首选。

固定收益产品,我们也不看淡,建议关注信用风险的后续发展,重视流动率管理、控制久期,以政策性金融债搭配高评级信用债组合,作为较低风险偏好投资者的核心配置。

相关阅读

- (2020-04-22)国投瑞银二季度展望 提高风险性资产配置应对到来的资金危机

- (2020-04-21)LPR下降推动银行负债成本下降 保产业链供应链稳定奠定更好的基础

- (2020-04-21)安信基金6成权益产品下跌 医药股票基金竟然跌幅居前

- (2020-04-21)LPR创最大降幅 激发企业信贷需求

- (2020-04-20)五大上市险企原保费同比都呈下降态势 线下展业将逐步恢复

- (2020-04-20)理财送话费“线上”+“线下”银行两条腿进行融合

热点推荐

- (2020-04-22)国投瑞银二季度展望 提高风险性资产配置应对到来的资金危机

- (2020-04-22)国投瑞银二季度展望 提高风险性资产配置应对到来的资金危机

- (2020-04-22)国投瑞银二季度展望 提高风险性资产配置应对到来的资金危机

- (2020-04-22)蹭热度抢注商标事件频发 关口前移打击恶意抢注合力规范商标注册市场

- (2020-04-22)蹭热度抢注商标事件频发 关口前移打击恶意抢注合力规范商标注册市场

- (2020-04-22)蹭热度抢注商标事件频发 关口前移打击恶意抢注合力规范商标注册市场

大众公布在华销量 推进产品攻势 提供多样化、年轻

大众公布在华销量 推进产品攻势 提供多样化、年轻  高江涛掌权斯威汽车 推出“预售抢购模式”及“两级

高江涛掌权斯威汽车 推出“预售抢购模式”及“两级  美国消费数据创历史最糟纪录 未来股市可能会大幅下

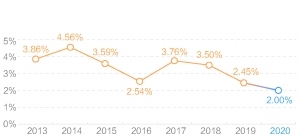

美国消费数据创历史最糟纪录 未来股市可能会大幅下  超六成货基收益率跌破2% 收益率短期料继续下探

超六成货基收益率跌破2% 收益率短期料继续下探  个人投资者资金流入货基速度放缓 货币+或固收+成为

个人投资者资金流入货基速度放缓 货币+或固收+成为