中小银行面临挑战 专家建言下调银行资本充足率

2020-03-16 13:20:15 来源:新华网

新冠肺炎疫情正搅动全球金融市场。欧洲央行日前提出,将为银行提供暂时性资本援助,允许银行资本充足率下调。专家认为,欧洲央行的举措值得中国金融监管部门借鉴。此举一方面是银行持续提升实体经济信贷投放能力的现实需要,另一方面有助于银行增强风险抵御能力,守住不发生系统性金融风险的底线。

中小银行面临挑战

突如其来的疫情,让部分中小微企业陷入经营困境。以中小微企业为主要客群的中小银行,同样受到波及。

国家金融与发展实验室副主任曾刚表示:“欧洲央行的举措抓住了重点:一方面,必须守住不发生系统性金融风险的底线,不能让系统重要性金融机构出现问题;另一方面,在监管水平不变的情况下,经济上行时银行放贷能力更强,经济下行时放贷能力更弱。如果在经济下行时紧缩贷款,会加大实体经济的波动。”

东方金诚首席金融分析师徐承远表示,目前疫情在全球蔓延,投资者担忧情绪日益见涨,欧美地区金融市场信心受到打击,多家银行市值出现大幅波动,短期内市场连续大跌会带来流动性问题。因此,欧洲央行此时允许银行资本充足率下调就在情理之中。

中国银行研究院发布的《全球银行业展望报告》指出,金融危机后,受监管趋严和资产质量的压力,全球银行业加大力度去杠杆,不断补充资本。从中国来看,银行业资本充足率有所上升,但与发达国家银行业仍有差距。此外,城商行、农商行不良率较高,拨备较低,部分中小银行面临经营困境。数据显示,2019年12月末,我国商业银行资本充足率为14.64%,低于欧美银行业平均水平。

欧央行举措可借鉴

徐承远认为,欧洲央行的举措对国内金融监管部门有一定借鉴意义。目前我国国有大行资本充足率达16.31%,抵御风险能力较强,受疫情影响较小。城商行和农商行资本充足率分别为12.70%和13.13%,总体满足监管要求。但部分中小银行自身抗风险能力较弱,受疫情影响盈利能力和资产质量将下行,面临资本充足性下降的风险,不排除部分银行存在资本充足率考核不达标的压力。

曾刚也认为欧央行举措可借鉴。他说:“下调资本充足率有政策空间,是否要这么做可视实际情况而定。”目前中国银行业资本充足率保持在较高水平,如果想要银行未来在实体经济信贷投放上发挥更大作用,适度下调资本充足要求与补充资本的效果是一样的。鉴于疫情对中小微企业的冲击更大,而中小微企业又是中小银行的主要客群,则对中小银行产生的影响也更大,需要特别强调对中小银行的支持。

曾刚建议,拨备覆盖率也可以作为逆周期调节的工具。经济上行时监管可以提高拨备要求,让银行未雨绸缪。在经济下行、不良上升时,可以适当下调拨备要求对冲实际损失,避免影响银行的放贷能力。“在真实计提的前提下,100%的拨备覆盖率已经足够覆盖风险,所以拨备覆盖率方面也有一定下调空间。”

资本补充长效机制亟待构建

分析人士表示,长期而言,银行内源性补充资本的规模是有限的。尤其是在LPR报价改革之后,中小银行采取以量补价的策略没有太多空间。同时,银行对资本的需求持续上升。银保监会数据显示,2019年末,中国银行业不良贷款率达1.86%;银行业资产规模增速反弹,2019年末同比增速为8.14%。这些都对商业银行的资本实力提出更高要求。

展望未来,银行资本补充长效机制亟待构建。徐承远表示,未来监管部门应持续出台政策鼓励银行多渠道补充资本,进一步拓展中小银行资本补充来源,带动商业银行资本充足率稳步上升。银行自身可以通过发行二级资本债、优先股和永续债等工具补充资本。部分中小银行资产质量等方面存在瑕疵而难以发行资本工具,可以通过完善公司治理、优化业务结构、提高自身盈利和抗风险能力,增强投资者信心,通过股东增资、IPO或增发来实现注册资本实力扩大。

兴业研究分析师郭益忻表示,截至2019年末,银行风险资产增速高于净利润增速达4.5个百分点,资本缺口有进一步放大的趋势。资本内生积累能力趋弱,量的扩张受到制约,价格(息差)改善相当有限,而疫情也会一定程度减缓资本积累的进度。为支持未来业务发展,持续的资本补充必不可少。

郭益忻预计,今年永续债发行规模可能超过2019年,并有望突破6000亿元,支撑起发行规模的仍将是大行和股份行。对于广大中小银行来说,永续债也是监管层力推的资本补充渠道,未来发行家数会快速提升。

相关阅读

- (2020-03-16)中小银行面临挑战 专家建言下调银行资本充足率

- (2020-03-13)国宝人寿2019年亏损1568万 2019年三季度净利435万

- (2020-03-13)专家:预计普惠金融定向降准措施近期有望落地

- (2020-03-13)进出口银行四川省分行违法收4张罚单 存在违法违规行为

- (2020-03-13)银保监会:2019年民营企业贷款新增4.4万亿

- (2020-03-12)交行员工用易贷通2.0业务漏洞骗贷1900万

热点推荐

- (2020-03-16)中小银行面临挑战 专家建言下调银行资本充足率

- (2020-03-16)多家金融科技机构开启“人才抢夺战”

- (2020-03-16)多家金融科技机构开启“人才抢夺战”

- (2020-03-16)多家金融科技机构开启“人才抢夺战”

- (2020-03-16)18万件涉疫情投诉 航空退票问题多

- (2020-03-16)18万件涉疫情投诉 航空退票问题多

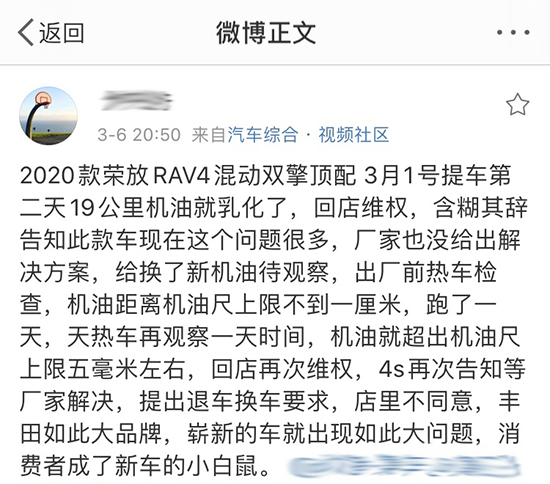

全新荣放"机油门"持续发酵 车主提出两点疑问

全新荣放"机油门"持续发酵 车主提出两点疑问  外贸信托被“消费金融”业务拖累?

外贸信托被“消费金融”业务拖累?  5G网络建设80%按计划实施 今年目标不变

5G网络建设80%按计划实施 今年目标不变  乘联会:1月乘用车销量同比降21.5%

乘联会:1月乘用车销量同比降21.5%  严惩不贷!大润发疫期6遭通报 4地门店价格违法2地

严惩不贷!大润发疫期6遭通报 4地门店价格违法2地