唐山银行2018年陷转型阵痛:主要财务指标全线下滑

2019-06-13 10:36:25 来源:中国网财经

中国网财经6月13日讯(记者 曾蔷)近日,唐山银行发布2018年度报告,主要财务指标增速全线转负,不良贷款激增超37倍。

唐山银行相关负责人就以上情况在接受中国网财经记者采访时表示:“近年来,我行主动调整资产负债结构,统筹推进缩表,同时随着互联网金融冲击银行负债市场以及利率市场化的持续深入,我行的负债成本也有所上升,息差收窄。综上,一定程度上影响了经营指标。”

对于资产质量下降,该负责人回应称,为确保资产质量真实,该行将应纳尽纳逾期90天以上贷款或其他符合五级分类标准应化为不良的贷款所致。

主要财务数据全线下滑

公开资料显示,唐山银行成立于1998年,是唐山市唯一具有独立法人资格的地方性股份制银行,网点遍及唐山市区与各县区。从现有数据可以看出该行2009年至2016年,资产规模从177.91亿元一路飙升至2036.12亿元,八年间暴增1044.47%。

营业收入、净利润随之实现跨越式增长,数据显示,2016年,唐山银行2016年营业收入、净利润分别为86.06亿元、14.6亿元,而这两组数据在2011年仅分别为10.52亿元、1.45亿元。

为此,该行在2016年年报中表示:“2016年,面对纷繁复杂的经济金融形势和日益激烈的市场竞争环境,本行资产规模突破 2000 亿元,经营管理水平实现了质的提升,出色完成了各项改革发展任务,企业发展再迈新台阶。”

彼时的唐山银行或许不会想到其会站在这个“新台阶”上踌躇不前。数据显示,该行2017年主要财务数据指标增速较上年全线下跌,总资产、营业收入、净利润增速分别为5.12%、11.52%、5.89%,较上年对应下滑57.95、40.26、7.99个百分点。

这一态势得到蔓延,唐山银行在2018年交出了其近十年发展中最差的一份成绩单,主要财务数据指标增速全线转负。年报显示,2018年该行总资产2009.04亿元,同比下降6.13%;营业收入91.32亿元,同比下降4.85%;净利润15.3亿元,同比下降1.03%。

结合历史数据来看,利息净收入下滑是唐山银行近两年业绩不佳的主要原因,该行2017年、2018年利息净收入分别为25.3亿元、21.4亿元,对应增速为-25.74%、-15.42%。

从投资主导向直接服务实体经济转型

具体来看,唐山银行利息净收入这两年下滑的原因截然不同。联合资信在其2018年中旬出具的唐山银行评级报告中表示,2017年唐山银行利息净收入呈现波动,主要是随着同业存单的发行以及同业竞争导致融资成本不断上升,唐山银行应付债券产生的利息支出规模增幅明显,同时客户存款利息支出随着存款规模的增加以及利率的上浮保持较快增长,净利差进一步收窄,导致利息净收入较之前年度有所下降。

数据显示,2017年唐山银行吸收存款利息支出43.51亿元,较上年增加5.9亿元;应付债券利息支出9.54亿元,较上年增加9.04亿元。

2018年唐山银行利息净收入下降主要是因应收款项类投资利息收入大幅减少所致。年报显示,2018年该行应收款项类投资利息收入为51.38亿元,较上年减少12.94亿元。

自2015年起唐山银行将投资资产的收益计入利息收入科目,也正是从这一年开始该行应收款项类投资利息收入超过发放贷款和垫款利息收入,并逐年飙升,成为净利息收入的最重要构成部分。

数据显示,2015年至2017年该行应收款项类投资利息收入依次为30亿元、56.62亿元、64.32亿元,分别占利息总收入的53.1%、66.21%、67.67%。

这得益于唐山银行投资资产规模在近年来的高速扩张。从该行的资产结构可以看出,与大多数城商行不同,其投资资产规模远高于信贷规模。数据显示,截至2017年末该行资产规模2140.32亿元,其中投资资产规模(统计口径包括债券投资、信托投资、理财产品及基金投资等)为1577.32亿元,较上年增加154.32亿元,信贷规模仅为340.69亿元。

在当前金融监管强调回归“存贷款”本源业务的环境下,唐山银行资产结构显然面临较大调整压力。从年报可以看出,2018年唐山银行投资资产规模明显压降、信贷业务大幅增加。数据显示,2018年该行投资资产规模为1070.5亿元,较上年减少506.82亿元,降幅32.13%;贷款和垫款总额为604.87亿元,较上年增加264.18亿元。

有专家表示,唐山银行现在经历的是一次从投资主导向直接服务实体经济的转型。受此影响, 唐山银行2018年应收款项类投资利息收入明显减少,从而导致净利息收入出现下滑。

值得一提的是,随着唐山银行直接向服务实体经济转型、信贷规模明显提升,该行资产质量出现明显恶化,其风控能力面临直接挑战。年报显示,2018年该行不良贷款余额为6.52亿元,较上增加6.35亿元,增幅达3735.29%;不良贷款率为1.08%,较上年上升1.03个百分点。

另据历史数据,唐山银行过去几年来贷款和垫款规模增速缓慢,不良贷款余额较少。2015年至2017年,该行贷款和垫款总额依次为303.28亿元、339.09亿元、340.69亿元,不良贷款余额对应为1667.26万元、1712 万元、1693万元,不良贷款率对应为0.06%、0.05%、0.05%。

对此,唐山银行相关负责人向中国网财经记者表示,2018年该行的不良贷款余额与不良贷款率均低于全国银行平均水平,也低于城商行的平均不良水平。同时,为有效化解不良贷款,该行加大了贷款的拨备提取水平,2018年末,全行贷款拨备覆盖率为317.3%,拨备水平充足,在全国银行中位于前列。

[责任编辑:]

相关阅读

- (2015-05-21)“天河一号”破解超算运营难题 实现收支平衡

住房公积金将调整 各地缴存额度怎么调?

住房公积金将调整 各地缴存额度怎么调?

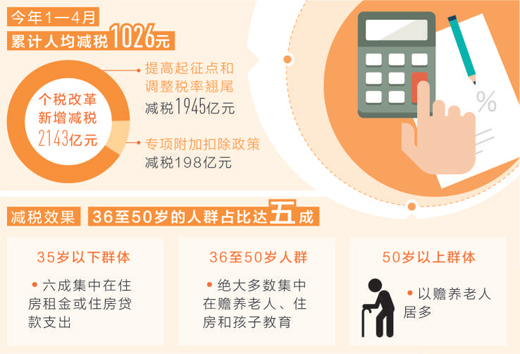

给力!前四月人均减税1026元 减负更精准

给力!前四月人均减税1026元 减负更精准

章莹颖失踪案开庭 此次庭审阶段将持续两个月左右

章莹颖失踪案开庭 此次庭审阶段将持续两个月左右

南京一郊区放宽楼市限购 专家:不会全面放松

南京一郊区放宽楼市限购 专家:不会全面放松

熊猫杯收回韩奖杯 组委会再次声明

熊猫杯收回韩奖杯 组委会再次声明