幸福人寿亏损68亿 大股东急于做强主业出清51%股权

2019-06-13 08:14:30 来源: 长江商报

不良资产管理公司中国信达(01359.HK)6月11日晚间公告称,拟通过省级以上产权交易所出清所持幸福人寿全部股权(共计51.66亿股,股权占比为50.995%)。目前这一股权转让事项已经该公司董事会审议通过,将在即将召开的股东大会上审议。

持股12年,中国信达最终决计转手寿险牌照。而早在2016年12月,中国信达就曾以42.2亿元转让手中信达财险(现更名为国任财险)41%的股权,持股比例降为10%,财险牌照也随之拱手相让。

尽管中国信达对外回应称,此次转让是信达围绕“突出主业”做出的战略选择。转让幸福人寿股权,将优化资源配置,有效提升改善信达资本充足状况,优化资产结构,提高资本的运营效率。

但不可忽略的是,幸福人寿2018年巨亏68.01亿元,成为寿险公司中亏损最多的“亏损王”。长江商报记者统计发现,其成立前8年均亏损,亏损总额超过20亿元。

早在今年1月23日,中国信达曾发布盈利警告公告称,预计2018年净利润同比下降30%左右,拖累净利润的三个主要原因中有一项原因为:附属公司幸福人寿产生了较大的归属于本公司股东的应占亏损。

截止至昨日收盘,中国信达股价已跌至1.82元每股。

拟转让所持幸福人寿全部股权

与2年半以前同出一辙,此次中国信达拟通过省级以上产权交易所对外公开转让其所持的幸福人寿50.995%的股权、51.66亿股。不同的是,当时中国信达对信达财险(现更名为国任财险)还“有所保留”,将持股比例由51%下降至10%,成为第三大股东。而此次,中国信达对幸福人寿的股权则是全部出清。

中国信达6月11日晚间在港交所发布的内幕消息公告称,将透过公开挂牌方式潜在出售一间附属公司的股本权益。其转让理由为“为落实有关监管精神,优化整合子公司平台资源”,其转让方式为“全部转让股份面向同一竞买人或联合竞买团一次性转让”,且“挂牌底价不低于幸福人寿的资产评估备案结果,评估基准日为2019年3月31日”。

中国信达在该公告中表示,本次股权转让须由本公司股东在股东大会上审议并以特别决议案通过,并须取得相关监管机构的批准后,方告作实。

公开资料显示,幸福人寿成立于2007年11月,是一家国有控股企业,注册资本101.3亿元,股东包括四大资产管理公司之一的中国信达(50.995%)、三胞集团有限公司(14.182%)、深圳市亿辉特科技发展有限公司(持股9.271%)、陕西煤业化工集团有限责任公司(持股8.185%)、深圳市拓天投资管理有限公司(持股7.104%)等17家公司,实际控制人为中国信达。

值得注意的是,幸福人寿2019年第1季度偿付能力保险显示,其第二、三、五、六股东所持股权全部或部分处于质押状态,质押或冻结股份达22.84亿股,占其全部股份的22.54%。

幸福人寿去年营收“腰斩”亏超68亿

作为一家老牌寿险公司,幸福人寿尽管注册资本排在寿险业前15名,但仍被业内看作为中小型寿险公司。

银保监会公布的2018年人身保险公司原保险保费收入情况表显示,幸福人寿原保险保费收入91.66亿元,在91家寿险公司中排名第33位;代表万能险的保户投资款新增交费为25.87亿元,在寿险公司中也排名第30位。

值得注意的是,幸福人寿原保险保费收入相比2017年的184.75亿元,原保险保费收入出现腰斩,同比减少50.38%。与此形成对比的是,其代表万能险的保户投资款新增交费则从6.76亿元暴增至25.87亿元,增长近3倍。

幸福人寿2018年年报数据显示,除保险业务收入出现折半减少之外,幸福人寿2018年营业收入为105.13亿元,相比2017年的235.76亿元减少55.41%;该公司的投资收益仅有13.12亿元,对比2017年的50.5亿元同比下降达74%。在支出方面,退保金高企、赔付支出和业务及管理费、手续费及佣金支出居高不下,幸福人寿在2018年末出现了68.01亿元的净亏损。

在2018年寿险公司整体净利润排名表中,幸福人寿成为亏损最多的“亏损王”,且亏损额远远高于亏损次多的寿险公司,其亏损超出其他30多家亏损寿险公司亏损额的总和。

幸福人寿对其巨亏曾解释称:“受2018年资本市场大幅下行影响,幸福人寿的权益类投资出现较大规模的损失,造成公司2018年度较大幅度亏损。”

保费收入滑坡、大规模退保、炒股等权益类投资巨亏之外,幸福人寿在转型期缴业务中还依然面临着较大压力。其2018年年报显示,公司原保险保费收入居前5位的保险产品,有4种保险产品主要由银保渠道销售,仅一种终身重疾险由个险渠道销售。银保渠道销售的这4种产品原保险保费收入达53.66亿元,占到全年原保险保费收入的58.54%,几近六成。

中国信达急于“做强主业”

除了上述种种困境,幸福人寿2019年第1季度偿付能力报告显示,其核心偿付能力充足率为115.65%、综合偿付能力充足率为216.19%,相比2018年第四季度的93.04%和186.07%,略有改善,却仍在监管红线边缘徘徊。

事实上,早在2016年四季度末,幸福人寿因综合偿付能力充足率和核心偿付能力充足率分别为105.71%和58.61%,接近“偿二代”框架下100%和50%的监管要求,幸福人寿在2016年底和2017年3月提出对原股东的增资方案,总增资额高达70亿,中国信达通过两次增资认购35.57亿。

熟料,在2018年第二季度末,幸福人寿的综合偿付能力充足率下滑为151.50%,核心偿付能力充足率下滑为107.64%,再度出现偿付能力压力。在2018年,幸福人寿又通过全国银行间债券市场公开发行10年期可赎回资本补充债券,发行规模不超过30亿元的债券进行资本补充。

中国信达在回应出清幸福人寿股权时表示,此次转让是信达围绕“突出主业”做出的战略选择。转让幸福人寿股权,将使信达进一步集中资源,做精专业,巩固主业优势,做强主业长项,更好地服务实体经济发展。

中国信达2018年年报显示,截至2018年末,中国信达总资产约1.5万亿元,同比增长7.8%;归属于本公司股东权益1564.9亿元,增长4.8%;2018年全年实现归属本公司股东净利润120.4亿元,同比下滑33.6%。其中,其主业不良资产经营业务总资产达6430.4亿元,不良资产经营业务收入占比、资产占比和利润贡献持续上升,分别为41.9%、43.0%和58.5%。长江商报消息●长江商报记者但慧芳

[责任编辑:]

相关阅读

- (2015-05-21)“天河一号”破解超算运营难题 实现收支平衡

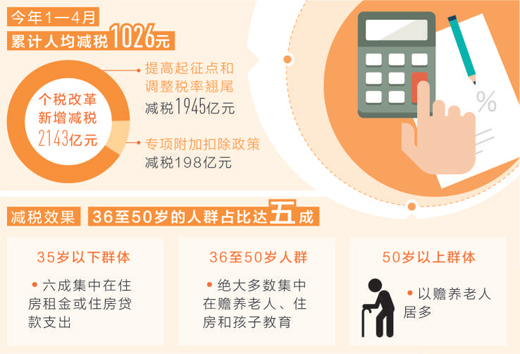

给力!前四月人均减税1026元 减负更精准

给力!前四月人均减税1026元 减负更精准

章莹颖失踪案开庭 此次庭审阶段将持续两个月左右

章莹颖失踪案开庭 此次庭审阶段将持续两个月左右

南京一郊区放宽楼市限购 专家:不会全面放松

南京一郊区放宽楼市限购 专家:不会全面放松

熊猫杯收回韩奖杯 组委会再次声明

熊猫杯收回韩奖杯 组委会再次声明

东台丙肝感染事故:16名相关责任人被问责处理

东台丙肝感染事故:16名相关责任人被问责处理