防范化解金融风险 银行理财加速业务重塑

2019-06-12 10:57:21 来源: 金融时报

为落实中央决策部署,防范化解金融风险,提升金融服务实体经济质效,2018年4月28日,中国人民银行、银行监会等监管部门联合下发了《关于规范金融机构资产管理业务的指导意见》(下称“资管新规”),对金融机构资产管理业务进行了顶层制度设计,自此开启了资产管理业务健康发展的新时代。

时至今日,距离资管新规下发已满周年。一年中,我国资产管理行业重塑呈加速态势,资管产品的形态和运作模式更加健康,资管机构的行为和文化更加规范,资管行业的前景更加明朗。

作为资管新规监管框架下资管行业重塑的关键领域,一年来,商业银行资管转型牢牢抓住了存量资产处置这一“牛鼻子”,将规范非标资产投资作为重中之重,稳步推进存量理财产品的整改,加快研发合规净值型产品,积极推进理财子公司筹建工作,为促进理财业务转型高质量发展奠定良好基础。

理财业务市场份额占比较高的大中型银行发挥了较好的“头雁引领”作用。作为六大国有大行之一,邮储银行自去年以来全面推进理财业务的净值化转型工作,在产品转型方面,制定了“一主三辅多策略”的发展策略,即以现金管理类产品为主,以定期开放式产品、封闭式产品、投资周期型产品为辅,以多策略产品为补充,突出产品的差异化定位及特色优势,满足投资者差异化的产品需要。经过近一年的努力,业务转型效果初显,目前,净值型产品占比达到17.3%。

与此同时,商业银行资管立足于“回归代客本源、服务实体经济”的出发点,发挥自身客户资源丰富、资金流入稳定、风险管理完善等方面的优势,通过多元化融资为实体经济提供了良好的金融服务。

从邮储银行的实践来看,该行通过参与多层次资本市场服务实体经济。资产配置超七成为债券类资产,权益融资配置了优先股、可转债、可交债、定增、IPO融资、并购基金、产业基金等多元化股权形式。其中,为民营企业直接融资超过1000亿元,支持的战略新兴产业领域涵盖了新能源、高端装备制造、大数据、生物医药等国家七大战略性新兴产业。

如果说2018年是大资管行业的制度建设年,那么今年就是大资管行业转型的关键之年。对于银行资管而言,一场从产品体系到组织架构的全面变革已经到来:产品由隐性刚兑、预期收益型、封闭型为主的产品正向净值化、开放型转型;运作模式由资产池、滚动发行管理向单独账户独立管理转型;盈利模式由息差收入为主、超额管理费收入为辅向固定管理费收入为主、超额业绩分成为辅转型;募集营销由按照条线客户属性分类销售向按照公募/私募、合格/一般投资者分层营销转型;信息披露由成立、到期披露为主向更定期公开化、标准化和丰富化信息披露转型;风险控制从附属化的信用风险控制和流动性风险控制为主向集信用、市场、流动性、法律合规和操作风险为一体的全面独立风控体系转型;IT能力由被动的运营支持向主动科技赋能提升;组织架构由内部管理部门向新设理财子公司转型。

值得关注的是,在资管新规过渡期间,转型发展是资管行业的主题,商业银行应当紧抓行业变革机遇,将转型重点聚焦于业务重塑,抓紧推进理财业务转型,明确发展新阶段下资产管理业务的战略定位、盈利模式及发展路径,为资管业务高质量发展夯实根基。

[责任编辑:]

相关阅读

- (2015-05-21)“天河一号”破解超算运营难题 实现收支平衡

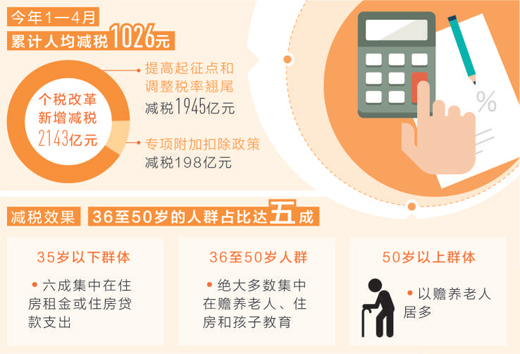

给力!前四月人均减税1026元 减负更精准

给力!前四月人均减税1026元 减负更精准

章莹颖失踪案开庭 此次庭审阶段将持续两个月左右

章莹颖失踪案开庭 此次庭审阶段将持续两个月左右

南京一郊区放宽楼市限购 专家:不会全面放松

南京一郊区放宽楼市限购 专家:不会全面放松

熊猫杯收回韩奖杯 组委会再次声明

熊猫杯收回韩奖杯 组委会再次声明

东台丙肝感染事故:16名相关责任人被问责处理

东台丙肝感染事故:16名相关责任人被问责处理