国华人寿高度依赖银保渠道 运营成本不匹配

2020-04-30 14:48:21 来源:中国经济网

近日,有望成为A股第6家保险公司的国华人寿公布了2019年年度成绩单。2019年,国华人寿累计实现总规模保费539.72亿元,同比下降5.98%;实现净利润22.16亿元,同比增长7.82%,连续六年盈利。

不过,本报记者注意到,虽然以银保渠道起家的国华人寿正在进行业务结构优化,但该公司银保渠道占比仍然很高。2019年其银保渠道保费收入354.55亿,同比增长8.64%,占原保费比重为94.35%。

一位寿险业内人士告诉本报记者:“如果一家险企银保渠道占比过大,说明它的代理人渠道基本没有发展起来,渠道过于单一,没有自己的获客能力和条件,另外它的佣金支出也会很高,因为依赖银行渠道,每卖出一份保单,都需要给银行返还一定的中间佣金,这样它的利润就会承压。并且如果它通过银保渠道卖出的产品中,保障型产品占比较小的话,也会面临满期给付的资金压力。”

银保渠道占比超九成

资料显示,国华人寿成立于2007年,至今已有十三年经营历史。成立初期,国华人寿的主要保费收入来源于分红型两全保险,2008年——2013年其保险业务收入分别为8.92亿元、37.96亿元、39.19亿元、31.39亿元、31.74亿元、23.24亿元。

在此期间,除了保费收入连续几年负增长,国华人寿的投资收益也不理想。2011年——2013年,国华人寿净利润分别亏损3.96亿元、3.43亿元、3.53亿元,三年累计亏损达到了10亿元以上。

直到2013年,国华人寿似乎找到了路子,其依靠万能险与投连险,实现了保费规模高速增长。2013年至2016年,国华人寿原保费收入分别为23.24亿元、41.32亿元、236.67亿元、265.87亿元。在此期间,其万能险保险占规模保费比重分别为78%、77.6%、85.7%。2016年随着监管加大对中短期存续产品的监管力度,国华人寿当年万能险及投连险占比也迅速降到46%。

在保费规模急速扩张之时,国华人寿凭借良好的投资收益在2014年实现了盈利,2014年——2016年,实现净利润分别为14.26亿元16.48亿元、16.53亿元。

而自2016年下半年以来,保险回归保障一直是行业主旋律。行业内万能险增速明显放缓,国华人寿原保费收入和净利润开始出现较大波动。2017年至2019年,国华人寿原保费收入分别为461.32亿元、345.25亿元、376.96亿元;净利润分别为27.33亿元、20.55亿元22.16亿。

另一方面,因险企自行培育代理人耗费人力、投入大、见效慢,银保渠道一直是国华人寿业务发展最重要的渠道。成立之初的国华人寿,正赶上了银保渠道发展良机,2008年仅几亿元保费收入的国华人寿,借助银保渠道的扩张,保费收入在2009年飙至几十亿元。2010年,因银保新规禁止保险公司人员派驻银行网点及2011年新的银保监管指引使得银保渠道收缩,该公司保费收入急转直下。2011——2013年又因银行系保险公司崛起,进一步压缩非银行系保险公司银保渠道空间。

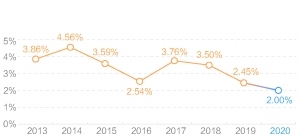

2014年、2015年,因为赶上中短期理财产品在银保渠道销售火爆,国华人寿保费收入再度实现高速增长。2015年至2019年,国华人寿银保渠道保费收入占原保费收入的比重分别为94.36%、92.24%、95.11%、94.53%、94.35%。

国华人寿相关负责人也向本报记者表示:“公司坚定看好银保渠道未来发展趋势。银行作为金融行业的基础,在满足客户多样化资产配置方面发挥着重要作用。目前,我司已与十余家主流银行建立了全面深入的合作关系,为公司未来业务发展奠定了扎实的基础。”

退保压力大正进行业务结构优化

上述寿险业内人士则告诉本报记者:“银保渠道相对比较稳定,但银保渠道比较好卖的大部分都是中短期的产品,因为它符合银行客户的购买需求,一般情况下,要带有一定的投资收益类产品,像年金险、万能险、分红险、投连险之类的带有一定投资收益的产品更受银行客户的欢迎,但销售重疾险等难度就比较大。但银保渠道产品如果没有持续的新客户,满期给付就会受到压力。”

其向记者举例说道:“比如我有100个客户今年满期需要退给他们100万保费,这个时候没有新的保费收入,就需要把当初收的保费从投资端撤回来还给客户,但这时如果投资收益还没有达到一定的预期,或者投资端的期限比较长,那就很麻烦了。尤其像今年前两月,很多银行网点都是关门的,银保渠道业务就会受到很大影响。”

此言不虚,由于前期销售的理财险迎来集中退保,导致国华人寿近几年退保及满期给付压力大。2016年至2018年,该公司退保金分别为62.08亿元、217.31亿元、228.52亿元。不过,2019年,其退保金压力得到缓解,但仍然不低,为72.09亿元。而偿付能力作为保险公司现金流动性的重要指标,一直是监管重点。国华人寿偿付能力指标较上年有所增长,但仍处于较低位。2019年,国华人寿核心偿付能力充足率为131.43%;综合偿付能力充足率为139.02%。

对此,国华人寿相关负责人向本报记者表示,2019年,我司通过持续优化业务结构,不断提升负债久期,退保金同比减少68.45%。相关数据显示,2019年国华人寿新单保费中预计存续10年及以上业务153.16亿元,同比增长超3倍,占比提升至32.09%;累计实现新单期缴保费126.48亿元,同比增长287.30%,占比提升至26.50%。同时利率下行,客户留存度提高,也对退保率下降产生一定影响。同时,对于现金流风险管控,公司按照监管要求,设计了一整套科学管理机制,保证未来现金流持续稳定。

事实上,国华人寿近两年确实在进行业务结构优化。“公司近年来持续推动互联网渠道业务发展,创新发展个人代理业务都是对现有渠道结构的优化。”该公司相关负责人说道。

2019年,国华人寿“强网销、砍电销”,中保协数据显示,国华人寿2019年互联网人身险规模保费379.8亿元,列于行业首位;寿险电销规模保费下滑71%,跌幅同样列于行业首位。

另一方面,通过两三年的持续调整,2019年,国华人寿银保渠道全年实现期缴新单保费119.94亿元,同比增长352.8%,其中长期期缴型产品新单保费103.64亿元,同比增速超800%,优化效果显现。

上述国华人寿相关负责人表示,“公司通过持续探索,已逐步形成了以银保为主,互联网渠道为特色,其他渠道为补充的渠道结构。”

另外,偿付能力作为保险公司现金流动性的重要指标,一直是监管重点。国华人寿偿付能力指标较上年有所增长,但仍处于较低位。2019年,国华人寿核心偿付能力充足率为131.43%;综合偿付能力充足率为139.02%

欲自建养老社区 进军康养产业

随着康养服务业的兴起以及保险业服务链条的延伸,许多保险公司正在向养老服务全链条渗透,成为养老基础设施重要的投资力量,形成了“康养+医疗”多元化的养老服务模式。

国华人寿也不例外,近几年,其在康养领域也动作频频。2018年11月,国华人寿新设子公司海南国华康养有限公司,经营范围包括医疗养老服务,房地产开发销售,养老物业开发等;2019年2月,入股共青城中科旭康医疗产业投资合伙企业,经营范围包括医疗产业投资,项目投资;2019年11月,成立二级子公司成都国华旅居康养有限公司。以上3家企业,刚好覆盖养老社区所需的房地产、物业服务、医疗、养老服务等关键要素。

另据媒体报道,2019年国华人寿董事长刘益谦携高管团队拜访了日本第一生命保险公司,并考察了当地的康养产业。根据国华人寿的初步计划,未来将通过自建养老社区、在中心城区收购改造康养机构等多元模式,适度进军康养产业。

2019年11月,国华人寿与群业咨询顾问公司签订服务协议,后者为国华人寿康养产业项目定位及投资策略提供专业咨询服务,指导康养产业战略性布局。

但如今,保险医养领域入局者众多,其中,包括了中国人寿、泰康保险、中国太保、阳光人寿等大型险企。2019年以来,又有北京人寿、同方全球人寿、爱心人寿、招商仁和人寿、君康人寿等相继宣布加入医养产业战局。国华人寿人寿要想在这个领域分得一杯羹并非易事。

一位大型保险集团负责养老社区运营的相关人士告诉《华夏时报》记者:“保险公司在养老社区的投入多数已达百亿,甚至千亿,对于入局者而言,必备的核心因素是资金实力,能够支撑在养老社区前期布局的资金支出。另外还要考虑领导班子的任期问题,因为投资养老社区的周期长,从开发到入住,一般需要6到8年,要想实现全部收支平衡更是需要20余年时间。不仅如此,随着房地产的资产价格上涨,如果现在拿地做大规模的养老社区成本太高。”

“之前可能5亿元可以投资建设一个养老社区,现在可能需要10亿元,导致养老床位收费也越来越高,支付能力和养老床位建设、运营成本不匹配。”另有业内人士也向记者说道。

刘益谦曾在天茂集团完成对国华人寿的合并吸收之后,于微信朋友圈发出心声:“入主天茂19年,付出心血烦恼,今改头换面,努力成为第六家保险上市公司。”

如今,备受关注的是,擅长“投资”的刘益谦,是否能再用20年时间耐心等待养老社区实现全部收支平衡?(记者吴敏)

相关阅读

- (2020-04-30)国华人寿高度依赖银保渠道 运营成本不匹配

- (2020-04-29)创业板注册制来了 对新开户投资者设置与风险相匹配的适当性要求

- (2020-04-29)仙乐健康上市年营收净利双降 提高公司核心竞争力永久补充流动资金

- (2020-04-29)创业板注册制改革启动 保持比较平稳的上市节奏

- (2020-04-29)创业板改革启幕 推动社保基金、保险资金、养老金等中长期资金入市

- (2020-04-29)创业板改革并试点注册制十大亮点 科技创新大时代仍在路上

热点推荐

- (2020-04-30)国华人寿高度依赖银保渠道 运营成本不匹配

- (2020-04-30)国华人寿高度依赖银保渠道 运营成本不匹配

- (2020-04-30)邮储银行末不良贷款率0.86% 把握业务合作机会

- (2020-04-30)邮储银行末不良贷款率0.86% 把握业务合作机会

- (2020-04-30)基金经理表示二季度利空有望出尽 风险也将充分暴露

- (2020-04-30)基金经理表示二季度利空有望出尽 风险也将充分暴露

大众公布在华销量 推进产品攻势 提供多样化、年轻

大众公布在华销量 推进产品攻势 提供多样化、年轻  高江涛掌权斯威汽车 推出“预售抢购模式”及“两级

高江涛掌权斯威汽车 推出“预售抢购模式”及“两级  美国消费数据创历史最糟纪录 未来股市可能会大幅下

美国消费数据创历史最糟纪录 未来股市可能会大幅下  超六成货基收益率跌破2% 收益率短期料继续下探

超六成货基收益率跌破2% 收益率短期料继续下探  个人投资者资金流入货基速度放缓 货币+或固收+成为

个人投资者资金流入货基速度放缓 货币+或固收+成为