国寿安保下跌落后整体水平 半数的权益类基金保持正收益

2020-04-16 14:39:34 来源:中国经济网

2020年一季度,尽管A股在疫情的影响下出现明显回调,但从整体看,仍有半数的权益类基金收益率在今年首个季度保持了正收益,不过有别于整体表现良好的大势,一些个别公募基金公司的权益产品却明显落后整体水平。

国寿安保基金管理有限公司(下称国寿安保)成立于2013年10月份,凭借大股东中国人寿这颗大树,该公司的公募资产管理规模高达1740.36亿元,但从产品结构看,债券和货币型基金的规模就达到了1603.95亿元,占比达92%,权益产品规模少的可怜。而据中国经济网记者统计,在国寿安保旗下20只(各份额分开计算,下同)投资方向偏权益类资产的基金中,一季度业绩亏损的就有15只,占比在75%,由公司股票投资总监张琦管理的国寿安保成长优选和国寿安保研究精选两只主动型基金跌幅均超11%,更垫底公司权益类产品。

一季度六成权益基金亏损 股票投资总监垫底

2020年一季度,全球资本市场都遭遇了巨大的动荡,尽管如此,从我国权益类基金的整体表现看,仍有半数左右的产品实现了正收益,不过具体到基金公司,则差距就显而易见了。

根据中国经济网记者统计,国寿安保基金公司成立于2013年10月份,其大股东为中国人寿资产管理有限公司,在寿险“老大”的推动下,国寿安保的公募管理规模高达1740.36亿元,排名上百家公募基金公司的第26位,但从结构来看,该公司还是没有摆脱险资机构的特征,债券和货币型基金规模合计达到了1603.95亿元,占比达92%,留给权益类产品的规模连10%都没有。

权益产品在公司的“微不足道”自然也难有优秀的业绩表现。如果抛开混合型基金中的偏债类产品和今年新成立的基金,国寿安保旗下共有20只资产配置偏权益的基金产品,但其中15只在今年一季度出现亏损,而业绩垫底的竟然是公司股票投资总监管理的基金。

在上述15只亏损的偏权益资产的基金中,只有3只基金亏损幅度小于5%,而在另外12只里,有7只亏损幅度在10%-5%之间,另外5只亏损幅度超过10%。

国寿安保成长优选股票、国寿安保研究精选混合C、国寿安保研究精选混合A是该公司一季度垫底的三只基金。国寿安保成长优选股票目前为张琦、张标合作管理,国寿安保研究精选混合目前为张琦独自管理。

资料显示,张琦在2005年1月至2015年5月任职中银基金管理有限公司,先后担任行业研究员、基金经理助理和基金经理等。2015年6月加入国寿安保基金管理有限公司,现任国寿安保基金股票投资总监、股票投资部总监,目前同时管理的基金数量达12只。

国寿安保研究精选混合成立于2019年年底,虽然目前尚没有披露过季报,但今年一季度的亏损已经达到了11.8%,截至4月14日,两份额的单位净值低于1元。

国寿安保成长优选股票从2015年12月11日成立至今,张琦一直管理该基金,而张标从2018年4月加入进来。作为一位有着9年多管理经验的老将,张琦拥有着该基金的绝对话语权。该基金去年四季报的前十大重仓股为信维通信、杰瑞股份、顺络电子、欣旺达、圣邦股份、晨光文具、三安光电、三一重工、新宝股份、华帝股份,在风格上兼具了科技股和传统行业。这样的配置让其在去年获得了48.07%的增长,弥补了2018年32.41%的下跌,虽然今年一季报还没有披露,但从净值表现看,其回调幅度远远超过指数。

在年初以及2月份的大涨中,国寿安保成长优选股票的累计单位净值不断创出新高,2月25日达到高点1.527元,而到4月14日收盘,其累计单位净值降为1.227元,下跌了19.65%。而在同一时期,沪指跌幅仅为6.73%,深成指跌幅11.01%,中小板和创业板跌幅都在12%。

8只权益基金累计净值不足1元 4只主动管理被张琦包圆

在刚过去的三月份,同样是张琦管理的国寿安保成长优选股票,跌幅高达17.13%,垫底该公司业绩榜,另外由其管理的国寿安保智慧生活股票、国寿安保研究精选混合C、国寿安保研究精选混合A分别下跌14.66%、13.74%、13.73%。

国寿安保智慧生活股票去年四季度的前十大重仓股为晨光文具、顺络电子、欣旺达、新宝股份、万华化学、三环集团、宏发股份、环旭电子、杰瑞股份、信维通信,这其中有六只股票是和国寿安保成长优选股票相同。

但今年的业绩毕竟只是短期表现,在整个公募界倡导长期投资的理念下,评估基金经理的长期投资能力才更为客观。

而在国寿安保这20只偏权益类基金中,自成立以来的累计收益率为亏损的基金共有8只,占比四成。这8只基金有4只属于指数型基金,而另外4只主动管理型基金都是由张琦管理,除了上文中提到的国寿安保研究精选混合C、国寿安保研究精选混合A外,还有国寿安保目标策略混合发起C、国寿安保目标策略混合发起A。

国寿安保目标策略混合发起式基金从2017年10月24日成立,并一直由张琦独自管理,但截至今年4月14日,其C、A份额分别累计亏损17.20%、16.83%,累计单位净值为0.8280元、0.8317元。

从持股来看,尽管张琦在国寿安保目标策略混合发起式基金中并没有重仓科技股或中小盘股票,但在2019年市场大涨的时候该基金的收益率仅增长了23.57%,没能挽回2018年的损失,

无论是从2019年看还是今年的市场表现看,诸多投资新蓝筹的权益基金业绩都较为亮眼,但国寿安保新蓝筹混合在张琦和张标的管理下,从2019年5月19日到今年4月14日的累计收益率仅有3.22%,今年一季度基金收益率下跌7.35%。

从去年四季度的前十大重仓股看,该基金重仓行业包括银行、保险、汽车,相比之下,股价坚挺的白酒和家电中,其仅有美的集团与华帝股份,这或许也是今年业绩表现不佳的主要原因。

从这些基金的成立日期来看,国寿安保对偏权益类产品的兴趣也从来都不高。在2014年6月时,公司旗下的国寿安保沪深300ETF联接成立,这也是其第一只股票型基金,此后的2015年5月份,国寿安保中证500ETF联接、国寿安保中证500ETF同时成立,尽管是在当年的大牛市中成立,但这三只基金都是指数型产品。

直到2015年9月份时,该公司的第一只主动管理型权益基金国寿安保智慧生活才成立,而此时正是熊市之初。

当然,公司的这种发展状态也完全出自其自身利益,因为固收类产品的风险比权益产品要小的多,而且可以稳定的获得收益,其又凭借大规模的固收类产品可以获得稳定的管理费收入,所以在固有模式下,其很难在权益产品方面布局发力。

这从国寿安保的公募管理规模位居行业第26名,但在成立时间上,该公司是这26家公募里面成立时间最晚的,也可见一斑,这也进一步显示出其规模的庞大主要依靠大股东的背景。(记者康博 李荣)

相关阅读

- (2020-04-21)欧菲光营收突破500亿 两者之和难以覆盖短期偿债压力

- (2020-04-21)鹏翎股份年报非经常性损益同比下滑74.09% 深交所产疑

- (2020-04-21)圣邦股份收深交所问询 四季度销售订单销售退回做大营业收入关注

- (2020-04-20)金科股权之争 进入三足鼎立“西南战事”平

- (2020-04-20)蓝思科技净利润部分依赖政府补助 累计直接融资245亿

- (2020-04-20)营收净利双降 当期广告费总额的比例同比上涨

热点推荐

- (2020-04-21)信达地产拿地不足百万平米 多地项目遭投诉仍强调“加快周转”

- (2020-04-21)信达地产拿地不足百万平米 多地项目遭投诉仍强调“加快周转”

- (2020-04-21)两天敲定一套房、再加100万“喝茶费”价格涨幅也超出意料

- (2020-04-21)两天敲定一套房、再加100万“喝茶费”价格涨幅也超出意料

- (2020-04-21)永雄集团子公司获新化县“2019年度依法纳税特别贡献奖”

- (2020-04-21)知商风云录 |汇桔网赋能四周建材打造门窗建材“王国”

大众公布在华销量 推进产品攻势 提供多样化、年轻

大众公布在华销量 推进产品攻势 提供多样化、年轻  高江涛掌权斯威汽车 推出“预售抢购模式”及“两级

高江涛掌权斯威汽车 推出“预售抢购模式”及“两级  美国消费数据创历史最糟纪录 未来股市可能会大幅下

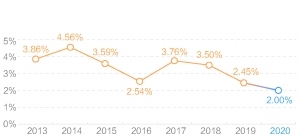

美国消费数据创历史最糟纪录 未来股市可能会大幅下  超六成货基收益率跌破2% 收益率短期料继续下探

超六成货基收益率跌破2% 收益率短期料继续下探  个人投资者资金流入货基速度放缓 货币+或固收+成为

个人投资者资金流入货基速度放缓 货币+或固收+成为