瑞联新材再冲科创板 前次IPO历史问题解决了吗?

2020-03-12 14:08:54 来源:科创板日报

《科创板日报》(记者 柴刚)讯,昨日上交所受理2家科创板企业申报,其中西安瑞联新材料股份有限公司(简称“瑞联新材”)已是资本市场的老面孔。

2016年1月,瑞联新材在新三板挂牌;2018年6月拟转创业板,1年后被证监会发审会否决;9个月后,公司再次转战科创板。

在2019年6月召开的证监会发审委会议上,瑞联新材因关联方问题、外协厂商和原材料供应商资质问题、毛利率波动问题等,IPO申请被否。那么这一次,公司能否圆梦A股?

前次IPO时,瑞联新材与山西义诺等企业的合作问题引关注。山西义诺等11家企业为瑞联新材的外协厂商和原材料供应商,部分未取得相关资质。对此,发审委要求公司说明,选择山西义诺提供外协加工服务的原因及必要性,是否符合商业逻辑;外协供应商定价存在差异的原因及合理性,是否存在关联关系。

山西义诺原为瑞联新材大股东卓世合伙高管李晨的实控企业,2017年8月,李晨将所持山西义诺母公司的全部股权转让后,其与瑞联新材的关联关系终止。但1个月后,山西义诺的控制权辗转又到了瑞联新材的主要供应商之一——山东瑞辰实控人手上。

招股书披露,报告期内与山西义诺累计发生关联交易1320.13万元,分别为外协加工费、采购辅料、出售生产设备。但关联交易均发生在2017年1~4月,随后所有经常性关联交易均已终止。《科创板日报》记者注意到,报告期内,公司外协加工费占营业成本比重逐年下降,分别为7.22%、4.01%和3.33%。

至于前次IPO时曝出的客户集中度较高的问题,近两年公司对大客户依赖度虽有所下降,但前五大客户的销售贡献仍超过70%。

瑞联新材显示材料产品2015~2018年的第一大客户为日本中村,后者为全球主要混合液晶生产商之一JNC代理采购。2015~2019年,公司对日本中村的销售占营收的比例分别为59.73%、47.23%、29.4%、30.53%和21.34%,同期前五大客户的销售贡献占比分别为86.88%、81.51%、75.61%、76.11%和72.83%。

瑞联新材是国内OLED材料的领军企业之一,主要产品包括OLED材料、单体液晶、创新药中间体,产品的终端应用领域包括OLED显示、TFT-LCD显示和医药制剂。

招股书显示,2019年公司在全球OLED升华前材料和单体液晶的市占率分别约为14%和16%。目前,公司已进入全球主要OLED终端材料和混晶材料制造商的供应链体系,此类客户合计分别占据全球市场约70%、80%的份额。

同时,公司将技术应用延伸至医药中间体领域,成功拓展了医药CMO/CDMO业务,2019年医药中间体产品贡献了28.62%的毛利率,成为除显示材料以外的重要利润增长点。《科创板日报》记者注意到,2019年公司医药中间体毛利率上升约17个百分点至71.96%,不过该产品的销售并不稳定,2017年、2019年分别实现毛利7128.35万元、1.12亿元,2018年却因下游客户调整采购计划,仅实现毛利3328.05万元。

总体来看,瑞联新材报告期内业绩增长较为稳定,2017~2019年分别实现营收7.19亿、8.57亿和9.9亿元,同比增长28.95%、19.12%和15.6%;净利润分别为7800.87万、9464.21万和1.48亿元,增长38.36%、21.32%和56.87%。

值得一提的是,公司在2019年9月刚刚发生1次股权转让,原第九大股东宁波汉世纪将其持有的140.51万股以33.82元/股的价格出让,受让方包括知名创投机构东方富海投资。以该次股权转让价计算,瑞联新材本次IPO前5263.16万股总股本对应估值为17.8亿元。

相关阅读

- (2020-03-12)瑞联新材再冲科创板 前次IPO历史问题解决了吗?

- (2020-03-12)聚杰微纤创业板IPO今日上市:技术研发是公司生命线

- (2020-03-12)万达商管IPO一波三折 被实名举报三宗罪

- (2020-03-11)2020年IPO最新排队名单 数量为422家(不含科创板)

- (2020-03-11)华达新材因两大问题IPO被否 现在如何?

- (2020-03-11)金融街物业赴港IPO 毛利率居行业低位

热点推荐

- (2020-03-12)瑞联新材再冲科创板 前次IPO历史问题解决了吗?

- (2020-03-12)聚杰微纤创业板IPO今日上市:技术研发是公司生命线

- (2020-03-12)聚杰微纤创业板IPO今日上市:技术研发是公司生命线

- (2020-03-12)聚杰微纤创业板IPO今日上市:技术研发是公司生命线

- (2020-03-12)万达商管IPO一波三折 被实名举报三宗罪

- (2020-03-12)万达商管IPO一波三折 被实名举报三宗罪

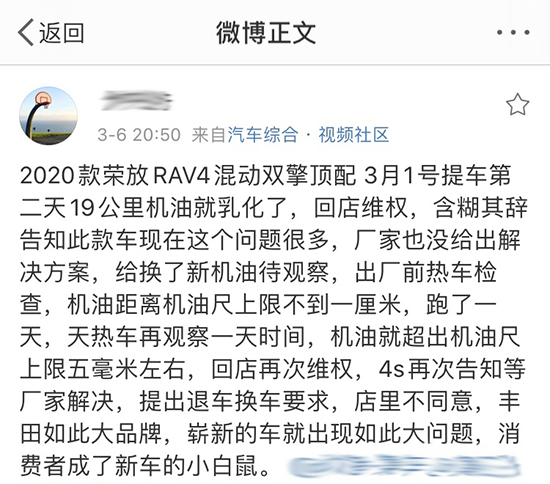

全新荣放"机油门"持续发酵 车主提出两点疑问

全新荣放"机油门"持续发酵 车主提出两点疑问  外贸信托被“消费金融”业务拖累?

外贸信托被“消费金融”业务拖累?  5G网络建设80%按计划实施 今年目标不变

5G网络建设80%按计划实施 今年目标不变  乘联会:1月乘用车销量同比降21.5%

乘联会:1月乘用车销量同比降21.5%  严惩不贷!大润发疫期6遭通报 4地门店价格违法2地

严惩不贷!大润发疫期6遭通报 4地门店价格违法2地