新股发行首试视频审核,IPO恢复常态化

2020-03-11 13:51:34 来源:中国新闻周刊

鼠年首场IPO发审会,将于3月5日召开。

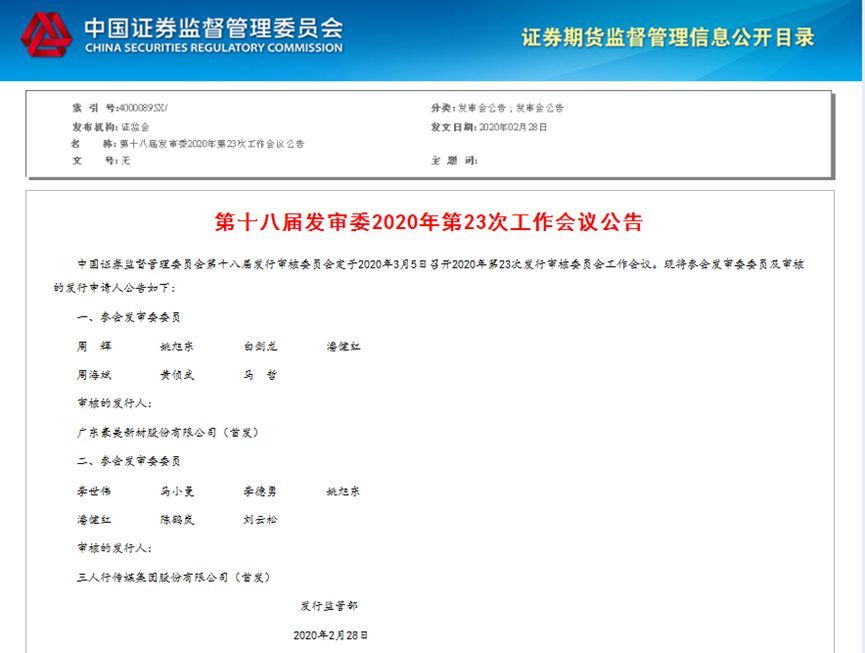

2月28日,证监会发审委2020年第23次公告,将于3月5日审核广东豪美新材股份有限公司、三人行传媒集团股份有限公司两家公司的首发事项。

3月1日,科创板上市委发布2020年第4次、第5次审议会议公告,将于3月11日审议天合光能、金博碳素发行上市申请,审核将采取现场+视频的方式举行。

时隔20多个工作日,一度被新冠肺炎疫情打乱发审节奏的IPO将首次以视频审核方式回归,以保证新股发行的运行节奏。

IPO恢复常态化

资本市场受春节期间疫情暴发影响,延迟至2月3日开市,第一个交易日遭遇3000股跌停的大幅调整。历经短期调整,A股市场经受住了新冠肺炎疫情冲击的严峻考验,目前市场已经基本回归常态化运行。

2月15日,证监会副主席阎庆民在国务院联防联控机制新闻发布会上表示,新冠肺炎疫情发生后,现场尽职调查、审计、评估比较困难,部分股票的发行和并购重组工作受到了一定影响。证监会为此作出了针对性安排,做到“三个正常”,正常核发首发批文,正常推进审核进度,正常推进重组许可受理。

据证监会官网披露,2月18日,证监会召开春节后的第一场并购重组审核会议,审核一汽轿车和博雅生物两家企业的发行股份购买资产申请,并购重组审核工作开始正常推进。

尽管监管层作出IPO针对性安排,A股市场回归常态化运行,但此前证监会关于IPO发审会的公告时间仍停留在2020年1月17日,截至3月4日,IPO发审工作已经一个半月、20多个工作日没有正常推进。

证监会发审委1月17日审核公告

中信银行投行部研究人士向中国新闻周刊称,IPO是企业补充运营资金和资本金的重要工具,当前新冠肺炎疫情对实体经济的影响很大,企业有着更为迫切的融资需求,IPO的常态化能够保障企业融资渠道畅通,促进疫后经济恢复。

按照正常程序,股份公司首次公开发行股票(IPO)的审核工作,流程分为招股书受理、见面会、问核、反馈会、预先披露、初审会、发审会、封卷、会后事项、核准发行等主要环节,对每股票发行人的审核决定均通过会议以集体讨论的方式提出意见,期间,需要保荐、审计、律所等参与方不断现场调查、复核、审计、评估。

但是近期业界不断发声称,受新冠肺炎疫情影响,投行、律所、审计机构等IPO审核参与方,面临着出差难,尽职调查难,沟通受限制等困难,IPO业务部分程序受到影响。

中国新闻周刊发现,事实上,不仅在发审环节,IPO整个流程中的一系列尽调、路演、敲钟等无法被线上代替的工作在疫情期间均受到明显影响。

2月初,沪深交易所相继发文表示,新冠肺炎疫情防控期间,为减少人员聚集流动,暂不安排现场上市仪式,交易所与发行人的上市协议将通过邮寄方式签署。

2月18日,浙江双飞股份上市敲钟,但例行上市仪式被取消,无法到深交所去敲钟,双飞股份在自家公司门口自办了一场上市仪式,以特殊的敲钟仪式被载入A股史册。

IPO一系列上市事项都被前所未有的形式替代。此前有消息称,证监会发审委新股发审工作正有序推进,监管层通过网络办公、电话、电子邮件等非现场方式,与发行人和相关中介机构开展反馈意见交流沟通,有序推进相关企业的审核工作,却迟迟不见发审公告出台。

3月5日,鼠年第一场发审会将召开,发审会议将通过线上视频审核方式完成,同时证监会表示,还将继续协同相关地方证监局采用远程视频会议审核方式,保证新股发行的运行节奏。

据报道,针对疫情期发行人和中介机构开展工作所面临的困难,上交所也针对性地采取了强化电话及网络沟通、放宽问询回复时限、变通签字方式、支持中介机构适当采用现场核查替代方式、对疫情防控企业予以快速受理和审核等一系列特别安排,尽可能减少疫情对科创板审核工作的影响,有力支持企业和中介机构推进科创板发行上市工作。

针对特殊时期的IPO融资,监管部门也已出台多项政策,保障IPO常态化,满足实体经济的融资需求,IPO发审回归是否意味着常态化。

如何把好质量关

阎庆民此前表示,在特殊时期,证监会开通融资审批报备等“绿色通道”,对注册地及主要生产经营地在湖北的企业,对防疫抗疫保供的重点企业,以及募集资金主要用于疫情防控的首发、再融资、债券发行和并购重组,优先安排审核和注册报备。

新股发行审核工作以首次以视频审核等创新形式推进,表明了监管层在尽力减少疫情对于资本市场正常审核工作的冲击,对支持实体经济发展,稳定资本市场运行具有重要意义。

尽管如此,目前IPO的发审、核发等工作出现的减速迹象仍让市场担心,甚至部分发行人考虑到疫情影响甚至中止了相关的发行事项,投资者更是对缺失现场审核、调查程序的IPO公司充满疑虑。

回顾今年1月份的IPO过会率,不难发现单月过会率创下新高。据统计,自2020年以来,已有34家首发企业上会,其中被否1家,暂缓表决1家,过会率达94.1%,创下近6年以来的新高。

2019年证监会共审核了164家企业首发申请,138家企业首发获通过,整体过会率达84.2%。2018年的过会率仅为57.5%。疫情特殊时期、特殊的发审方式下,IPO常态化是否也意味着过会率会继续创新高,IPO上市质量如何保障?

3月5日,IPO发审会首次运用视频审核,豪美新材、三人行传媒将在A股市场首次尝试,豪美新材则将成为首个“吃螃蟹”者,率先试水IPO发审远程视频会,而这个第一例的质量已经受到市场和媒体的广泛质疑。

豪美新材、三人行将于3月5日上会

豪美新材主营铝合金型材和系统门窗研发、设计、生产及销售,公司主要产品包括建筑用铝型材、汽车轻量化铝型材、一般工业用铝型材和系统门窗。

豪美新材的建筑用铝型材和系统门窗受房地产行业影响较大,而汽车轻量化铝型材主要面向汽车市场,今年以来,国内房地产和汽车行业在疫情面前,已经沦为颓势行业,预期受疫情影响,未来两个行业将出现业绩下滑,这让豪美新材未上市已经面临业绩波动风险。

其招股书显示,2016年至2018年,豪美新材实现扣非净利润分别为8234.78万元、8373.47万元和8648.13万元,基本已陷入停滞状态。

豪美新材贡献营收99.90%的主营业务毛利率持续三年出现下降,致使公司2016年至2018年公司的综合毛利率分别为 19.52%、17.92%和 16.38%,盈利能力不断下降。

同时,媒体报道还指出,豪美新材应收账款余额较高,致使公司不断陷入诉讼纠纷,公司不得不打官司回款,面临较大的坏账和诉讼风险。

中国新闻周刊查询发现,2016年至2018 年及 2019 年上半年,豪美新材的应收账款余额分别为 5.51亿元、6.4亿元、7.29亿元和 7.8亿元,分别占营收28.34%、27.08%、27.19%和 56.85%。

豪美新材提示,若未来公司主要客户的财务状况发生重大不利变化,导致应收账款不能及时收回,将会对公司的资金周转和经营发展产生一定的不利影响。

而据天眼查显示,自2017年3月迄今,豪美新材名下法律诉讼多达39起,案件多为买卖合同纠纷,在大多数案件中,豪美新材为原告方,向被告提起诉讼,要求对方履行未支付的货款。

在市场看来,豪美新材存在诸多的上市风险,而此次第一个尝试证监会发审委视频审核,是否会成为“绿灯”下通行的问题公司,现在正等待证监会检测。

截至2月27日,目前IPO排队企业数量为423家(不含科创板),其中主板160家、中小板77家、创业板186家。

分析人士指出,疫情下A股IPO市场的包容性大幅提升,企业上市可能会更容易,但是目前从严监管的态势不变,以次充好、欺诈发行的上市公司将受到严惩。

接近监管部门的人士则认为,证监会会按照发展股权融资、优化上市公司质量、服务实体经济的整体需求,坚持新股常态化发行,严把资本市场入口关,把握好新股发行的节奏和力度,切实防控各类风险,吸引更多优质企业上市。

相关阅读

- (2020-03-11)新股发行首试视频审核,IPO恢复常态化

- (2020-03-10)估值赶不上科创板创业板IPO 借壳市场尚未回暖

- (2020-03-10)国盛智科IPO诊断报告:毛利率持续下滑

- (2020-03-10)宋都物业借行业上市潮赴港IPO 销售成本剧增致净利下滑

- (2020-03-10)湖州银行IPO:业务传统局限性强关联方贷款急剧增加

- (2020-03-09)行情进入调整期 机构依然偏爱科技类个股

热点推荐

- (2020-03-11)新股发行首试视频审核,IPO恢复常态化

- (2020-03-11)央行新规或促银行负债成本降低 规范结构性存款保底收益率

- (2020-03-11)央行新规或促银行负债成本降低 规范结构性存款保底收益率

- (2020-03-11)央行新规或促银行负债成本降低 规范结构性存款保底收益率

- (2020-03-11)青海银行原职工参与信用卡套现被判,构成信用卡诈骗罪

- (2020-03-11)青海银行原职工参与信用卡套现被判,构成信用卡诈骗罪

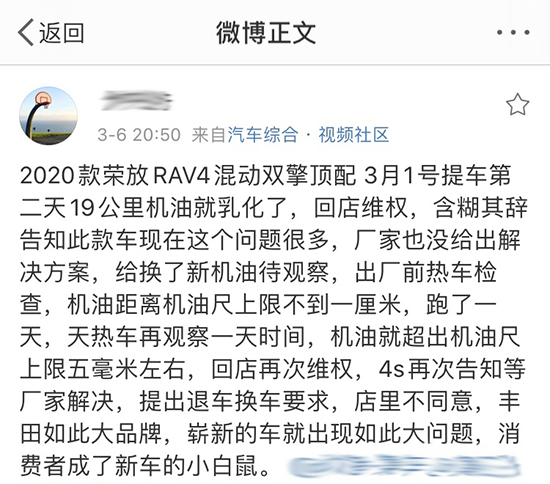

全新荣放"机油门"持续发酵 车主提出两点疑问

全新荣放"机油门"持续发酵 车主提出两点疑问  外贸信托被“消费金融”业务拖累?

外贸信托被“消费金融”业务拖累?  5G网络建设80%按计划实施 今年目标不变

5G网络建设80%按计划实施 今年目标不变  乘联会:1月乘用车销量同比降21.5%

乘联会:1月乘用车销量同比降21.5%  严惩不贷!大润发疫期6遭通报 4地门店价格违法2地

严惩不贷!大润发疫期6遭通报 4地门店价格违法2地